Caso envolvendo ministro do STF coloca em evidencia importância da consistência das informações das obrigações fiscais

Caso envolvendo ministro do STF coloca em evidencia importância da consistência das informações das obrigações fiscais

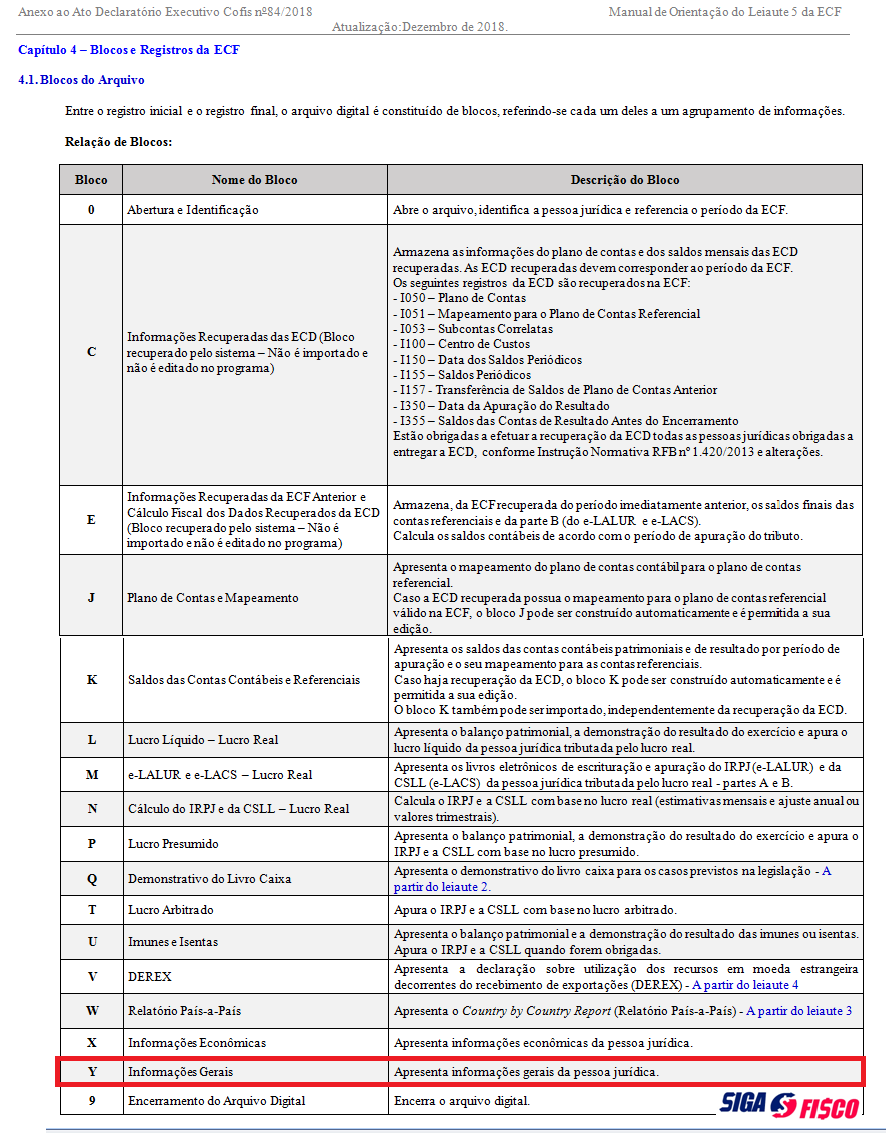

Assim, desde o ano-calendário de 2014, todas as pessoas jurídicas, inclusive as equiparadas, estão obrigadas a apresentar a Escrituração Contábil Fiscal (ECF) de forma centralizada pela matriz.

A obrigatoriedade não se aplica:

I – às pessoas jurídicas optantes pelo Regime Especial Unificado de Arrecadação de Tributos e Contribuições devidos pelas Microempresas e Empresas de Pequeno Porte (Simples Nacional) , de que trata a Lei Complementar nº 123, de 14 de dezembro de 2006;

II – aos órgãos públicos, às autarquias e às fundações públicas;

III – às pessoas jurídicas inativas, assim consideradas aquelas que não tenham efetuado qualquer atividade operacional, não operacional, patrimonial ou financeira, inclusive aplicação no mercado financeiro ou de capitais, durante todo o ano-calendário, as quais deverão cumprir as obrigações acessórias previstas na legislação específica.

Prazo de entrega da ECF

A ECF deve ser transmitida anualmente ao Sistema Público de Escrituração Digital (Sped) até o último dia útil do mês de julho do ano seguinte ao ano-calendário a que se refira.

Distribuição de Lucro

Além de várias informações a empresa deve declarar também a distribuição de lucros e dividendos aos sócios (Bloco Y600 da ECF).

A Receita Federal cruza diversas informações:

ECF, DIRF, DIRPF, ECD, Bloco H e Bloco K da EFD-ICMS/IPI, EFD-Contribuições, DCTF, DME, além dos documentos fiscais e também movimentação financeira dos contribuintes, pessoa física e jurídica.

Um cruzamento muito comum:

O valor do rendimento isento e não tributado (distribuição de lucros/dividendos) informado na DIRPF – Declaração do Imposto de Renda Pessoa Física é cruzado com a ECF – Escrituração Contábil Fiscal que substituiu a DIPJ.

A falta de informação do valor de distribuição de lucro na ECF pode levar à fiscalização por parte da Receita Federal.

No final de abril vence o prazo para entregar a DIRPF do ano-calendário 2018. O contribuinte deve tomar todas as cautelas quanto à distribuição de lucro, para não sofrer fiscalização e autuação.

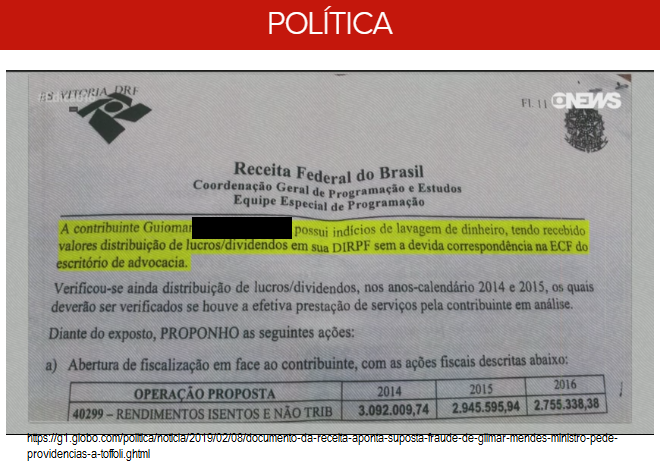

Caso de fiscalização envolve ministro do STF

Um recente caso de fiscalização da Receita Federal envolve Ministro do STF. Segundo informações veiculadas no meio de comunicação, dão conta de que a esposa do então Ministro declarou na DIRPF ter recebido a título de distribuição de lucros valores que somam quase R$ 9 milhões de reais entre os anos de 2014, 2015 e 2016. O que levou a fiscalização foi o fato destes valores não terem sido declarados na ECF.

De acordo com o documento da Receita Federal, Guiomar recebeu valores de distribuição de lucros e dividendos de um escritório de advocacia – não identificado, segundo Declaração do Imposto sobre a Renda da Pessoa Física, sem a devida correspondência na Escrituração Contábil Fiscal do estabelecimento.

De acordo com o documento da Receita Federal, Guiomar recebeu valores de distribuição de lucros e dividendos de um escritório de advocacia – não identificado, segundo Declaração do Imposto sobre a Renda da Pessoa Física, sem a devida correspondência na Escrituração Contábil Fiscal do estabelecimento.

Distribuição de Lucro – cuidados

Contribuinte é preciso tomar cuidado com a distribuição de lucros, principalmente quando envolve valores em espécie.

Desde 1º de janeiro de 2018 está em vigor a Declaração de Operações Liquidadas com Moeda em Espécie (DME) que deve ser entregue mensalmente pelas pessoas jurídicas e físicas também.

A nova obrigação foi implementada pela Receita Federal através da Instrução Normativa nº 1.761/2017 e abrange recebimentos em espécie de valor igual ou superior a R$ 30 mil reais.

Fique atento ao elaborar a DIRPF e a ECF, além das demais obrigações acessórias. Evite fiscalizações e multas.

Por Josefina do Nascimento – autora e idealizadora do Blog Siga o Fisco

Fonte: Siga o Fisco