Que a legislação tributária brasileira é complexa não é novidade. Porém pouco se sabe sobre a dimensão de impostos pagos a mais indevidamente e como utilizar o direito ao crédito tributário gerado a partir disso.

Que a legislação tributária brasileira é complexa não é novidade. Porém pouco se sabe sobre a dimensão de impostos pagos a mais indevidamente e como utilizar o direito ao crédito tributário gerado a partir disso. Segundo levantamento do Instituto Brasileiro de Planejamento e Tributação (IBPT), a cada dia útil, são publicadas, em média, cerca de 46 novas regras tributárias no Brasil. Isso faz com que empresários, contadores e sistemas de contabilidade não consigam acompanhar tamanhas mudanças e, em decorrência desse e de outros fatores, as empresas acabam pagando impostos a mais indevidamente, gerando assim os chamados créditos tributários.

Ao pagar impostos a mais do que deveria, o contribuinte pessoa jurídica passa a ter direito à tomada desses créditos através da compensação, aponta o Grupo Studio, empresa de auditoria e revisão fiscal com sede em Porto Alegre e atividade em todo o Brasil. Com a localização dos créditos tributários, o empresário passa a ter o benefício da compensação, reduzindo suas despesas e aumentando a lucratividade de seu negócio, salienta o diretor de operações do Grupo Studio, Nelcis Braga Monteiro.

A consultoria tributária compilou informações de 3.253 empresas de todas as regiões do Brasil em um estudo que demonstra o perfil das corporações que acabam pagando impostos a mais. Da amostra utilizada na pesquisa, 1.813 estão enquadradas no regime do Simples Nacional, e 1.440 se encaixam nos regimes de Lucro Real e Lucro Presumido.Ao analisar as informações dos últimos cinco anos dos documentos contábeis dos entrevistados, de acordo com regime de tributação, foi encontrado mais de R$ 1 bilhão em benefícios tributários.

Conforme a análise realizada pelo Grupo Studio, 95% das corporações em regime de Lucro Real e Lucro Presumidoacabaram pagando mais impostos do que deveriam. Já no regime do Simples Nacional, 76% das pequenas e médias empresas abrem mão de valores que estariam auxiliando seu fluxo de caixa por desconhecer as alterações na legislação tributária.

Monteiro complementa que há casos de clientes que buscam o serviço de revisão fiscal, descobrem que têm créditos tributários e já obtiveram empréstimos na tentativa de recuperar a empresa. “Ou seja, além de pagar mais tributos do que deviam, estão arcando com as parcelas do empréstimo bancário e os juros. Eles, às vezes, querem e precisam fazer um investimento dentro da empresa e não têm condições. Mas, se tivessem feito corretamente o pagamento dos impostos, teriam dinheiro em caixa”, alerta.

O estudo visou, ainda, identificar estados em que existe a maior média de impostos pagos a mais pelas empresas, originados pela alta complexidade da carga tributária brasileira e as diferenças existentes em cada estado. No Rio Grande do Sul, o total de créditos tributários encontrados na pesquisa chegou R$ 57 milhões para as empresas de Lucros Real e Presumido, uma média de R$ 355 mil em benefícios para as 162 empresas analisadas. Já entre as empresas do Simples Nacional, o total de benefícios foi de R$ 1,8 milhão, média de R$ 15 mil por organização analisada.

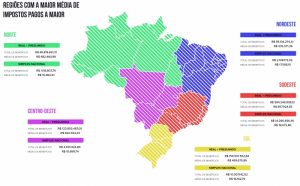

As regiões brasileiras com a maior média de impostos pagos a mais são as regiões Sudeste e Sul. Nesse ranking, o Sudeste se encontra como líder, seguido de Sul, Centro-Oeste, Norte e Nordeste. Para se ter uma ideia dos valores pagos de forma equivocada, a Região Sudeste, uma das mais industrializadas do País, paga em torno de R$ 584 milhões a mais, no que tange às empresas de Lucro Presumido e Real. No caso das empresas enquadradas no Simples Nacional,esse número é de R$ 14 milhões.

Quanto ao perfil de cliente com maior probabilidade de encontrar créditos tributários e interessado em realizar um planejamento capaz de mudar a forma de recolhimento dos tributos, Monteiro avisa que “todas as empresas tributados pelo Lucro Real deveriam fazer a revisão tributária, porque, muito provavelmente, iremos encontrar pagamento maior do que o devido”. “Já no caso das empresas do Simples Nacional, há, sim, setores em que verificamos maior interesse e maior incidência de benefícios tributários. São eles: farmácias, autopeças, mercadinhos, bares e restaurantes”, indica o especialista.

O próximo passo do estudo, já em fase de finalização, conforme a organização, busca avaliar os segmentos com maior crédito tributário – indústria, serviços e comércio. “Já sabemos que a indústria é, disparado, o setor que mais tem crédito. Mas queremos ter certeza e analisar que impostos são esses”, comenta o diretor de operações. A terceira etapa do estudo irá dividir as organizações por faturamento. Ante os resultados verificados na pesquisa e o contato com os empresários que buscam a revisão tributária, o Grupo Studio criou a campanha Menos Imposto, que visa alertar sobre o pagamento indevido de impostos. Por meio do site menosimposto.com.br, é possível simular quanto as empresas estão pagando a mais em impostos.

Com essa informação em mãos, o empresário pode buscar com mais segurança serviços de auditoria e revisão fiscal, ou ainda promover internamente uma revisão tributária de acordo com as leis em vigor. A plataforma também conta com matérias informativas sobre pagamento de tributos, escolha do melhor regime de tributação; e demonstra como funciona a recuperação de créditos tributários.

Informatização dos dados contábeis pode auxiliar negócios

A maior parte das informações contábeis das organizações, atualmente, pode estar armazenada em software, o que gera dores de cabeça, mas também pode ajudar a ter maior controle das transações. O uso de novas tecnologias no setor contábil e fiscal deixou de ser um diferencial das organizações para se tornar uma necessidade e, se bem utilizado, pode servir para gerar informações úteis à gestão empresarial e, consequentemente, ao processo de revisão tributária.

Conforme o diretor de operações do Grupo Studio, Nelcis Braga Monteiro, hoje em dia, é muito mais fácil reunir os dados contábeis e se debruçar sobre eles. “O que temos de fazer dentro das empresas é o mesmo tipo de cruzamento que hoje a Receita Federal faz com o fim de fiscalizar”, diz Monteiro. No caso do empresário, isso pode garantir a sustentabilidade do negócio.

O setor de contabilidade, que trabalha com o dia a dia atribulado, dificilmente irá conseguir se manter atualizado com todas as alterações que a legislação sofre. O suporte especializado, diz Monteiro, pode servir tanto para organizar os próximos pagamentos quanto para realizar a recuperação de créditos tributários.

Contudo o trabalho do contador é insubstituível, alerta. “Na revisão tributária, partimos do pressuposto de que os dados contábeis estão corretos, diferentemente de uma auditoria. O contador é quem está próximo à empresa; por isso, mesmo quando entregamos os resultados, o fazemos aos contadores”, ressalta Monteiro.

A revisão tributária é um procedimento preventivo para que a empresa não seja pega de surpresa pela Receita Federal por irregularidades nas obrigações tributárias, e evita que as empresas paguem mais impostos do que deveriam, além de recuperar créditos já pagos a mais nos últimos cinco anos. Os créditos tributários são obtidos quando uma companhia paga uma carga de tributos acima do que teria que pagar, e são gerados junto à Receita Federal.

Esses créditos podem ser recuperados por meio de compensação tributária realizada de maneira administrativa. Todo o processo para a retificação desses tributos e a tomada dos créditos é de responsabilidade da própria empresa, que fica encarregada de alertar a Receita Federal e dar início ao processo de aproveitamento dos créditos.

Planejamento tributário é direito dos contribuintes, diz especialista

Uma discussão sempre latente gira em torno dos limites do planejamento tributário, tendo em vista que o procedimento procura suprimir ou reduzir o pagamento de impostos. De acordo com a Receita Federal, em 2017, foi arrecadado mais de R$ 1 trilhão em impostos, o que pode representar cerca de 34% dos lucros das empresas. Se fora desse valor está um número grande de impostos fraudados, dentro há um valor também considerável de tributos que poderiam ter deixado de ser pagos dentro da legalidade.

O planejamento tributário – ou, como também é conhecido, tax planning – é uma forma eficaz de reduzir essa carga elevada de impostos. “Além disso, se trata de um direito do contribuinte a economia de tributos gerados através de uma engenharia fiscal legítima”, sustenta o advogado e consultor especialista em direito tributário do Escritório Ramalho e Rangel, Alexandre Ramalho.

Todavia, para ele, é importante destacar que o planejamento tributário não é absoluto e deve encontrar seus limites mínimos na legislação tributária, notadamente, nos princípios da tipicidade e legalidade. “A auto-organização do contribuinte, no sentido de tornar sua atividade produtiva mais eficiente sob o pronto de vista tributário, não pode nem deve ser vista como um elemento nocivo ao Estado, apenas pelo fato reduzir o pagamento de tributos, já que a iniciativa privada dá a sua contribuição através do pagamento do imposto exigido de todos os contribuintes pela legislação indistintamente”, diz Ramalho.

“A obtenção de lucro na exploração de atividade econômica cumpre também a função social da empresa, já que o lucro, além de elemento essencial para o desenvolvimento da sociedade, também é fato gerador de imposto e contribuição no Brasil, como o Imposto de Renda Pessoa Jurídica (IRPJ) e a Contribuição Social sobre Lucro Líquido (CSLL) “, determina. Para o especialista, não se deve demonizar o pagamento de tributos, mas também não se pode fazê-lo com o lucro.

Ainda de acordo com o consultor, “o que não é legítimo é o Estado pretender ou exigir que o contribuinte tenha que optar, em nome de uma ‘pseudoética’, por assumir uma maior carga tributária para cumprir um a função social que é típica do Estado”. Por isso, para ele, é absolutamente legítimo o direito do contribuinte de se organizar de modo a melhorar a sua rentabilidade, ainda que, para tal finalidade, tenha que reduzir o seu impacto tributário.

Fonte: Jornal do Comércio